如今,人们的保险意识越来越强,很多人都会为自己、父母和子女购买各种不同类型的保险产品来作为对生活、养老和教育的保障。

近年来,香港保险越来越受内地客户的青睐,很多内地客户都会前往香港购买保险。那么为什么那么多人都倾向于购买香港保险呢?它的优势有哪些?

本文将从公司历史、偿付能力、计价货币、流动性及跨境优势、法律监管、产品形态及创新能力等角度全面分析香港保险的优势。

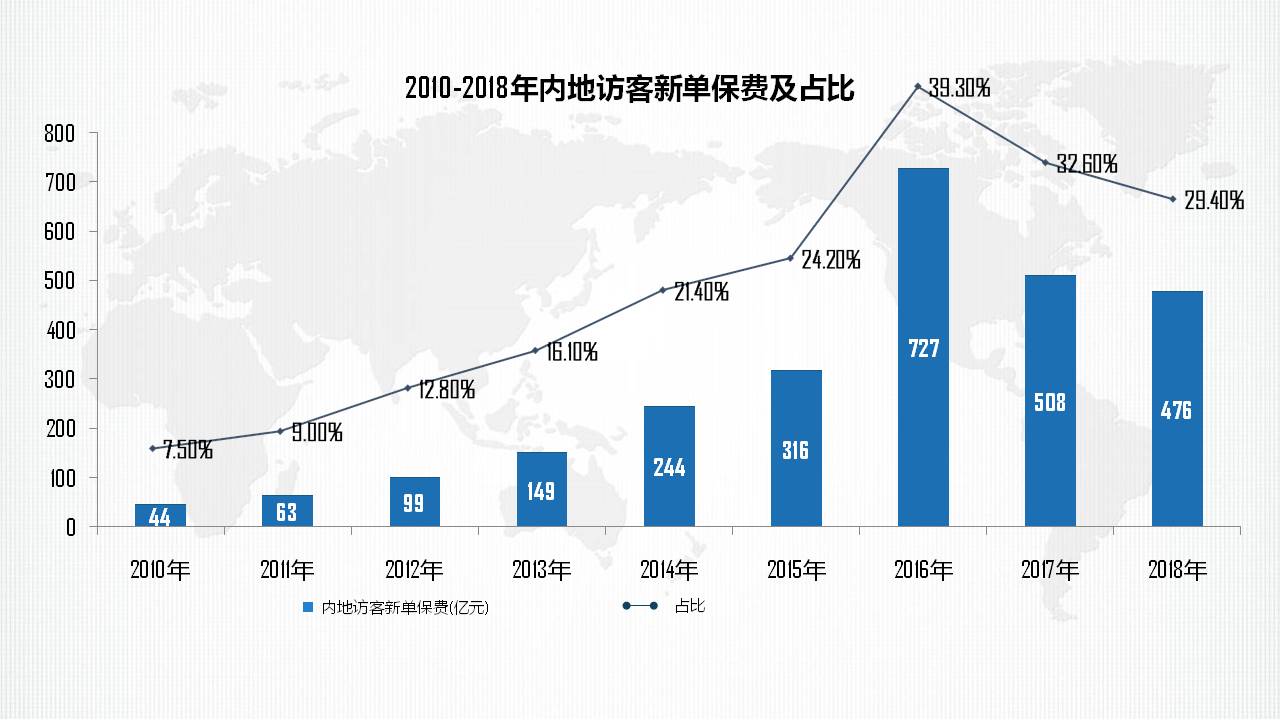

(香港2010年-2018年内地访客新单保费及占比)

· 全球第三大金融中心,仅次于纽约伦敦,人才汇聚,国际联系广泛。

· 无外汇及资本管制,资金自由流动,金融工具及投资渠道丰富。

· 完备的法制,公平的法律环境,低税率,税制简单。

保险业,是香港最古老的行业之一。

1841年,香港第一家保险公司诞生。在经历了170多年的发展锤炼后,香港已成为全球最成熟的保险市场之一,有着发达的保险市场体系,并始终保持创新。

香港主要的保险公司大多都有100年甚至150年以上的历史,为世界顶级跨国保险集团,国际化程度非常高。在全球最具权威的国际金融中心地位指数GFCI报告中,香港保险业排名位居世界榜首。

相比之下,内地保险业发展仅几十年的历史,经验不足,各方面人才缺乏(包括精算师,投资专家等),投资渠道有限,这种种因素都令保险产品设计创新能力不足。

(在全球最具权威的“国际金融中心地位指数”GFCI报告中,

香港保险业排名位居世界榜首)

偿付能力是保险公司偿还债务的能力。

香港保监要求,香港保险公司偿付能力不能低于150%。若偿付能力低于100%,会被强制停止新业务。所有正常运营的保险公司都会在保持在150%以上。

实际上,香港保险公司偿付能力大多都在300% 以上,有些甚至超过600%,公司财务状况非常稳健。

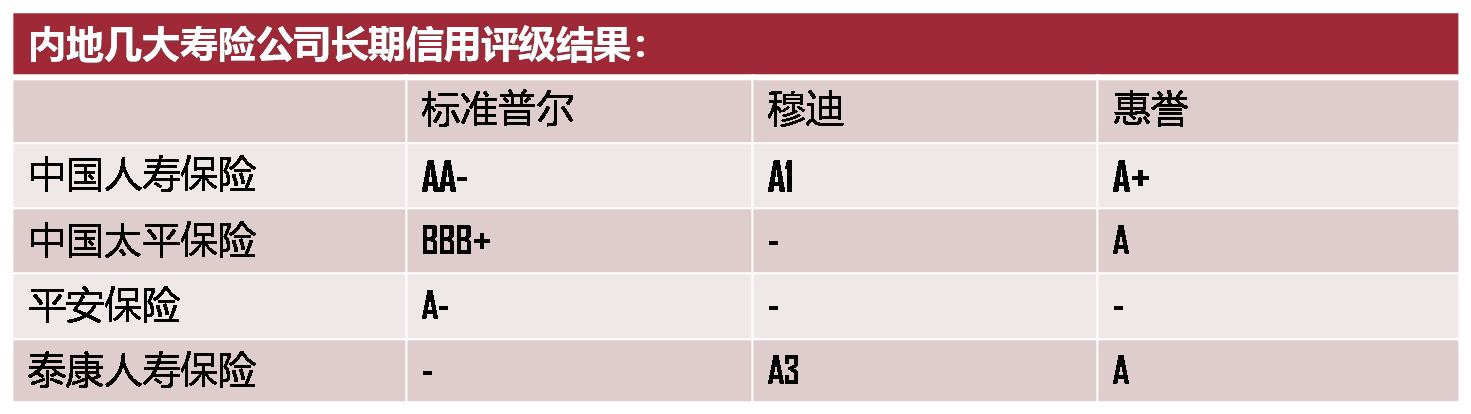

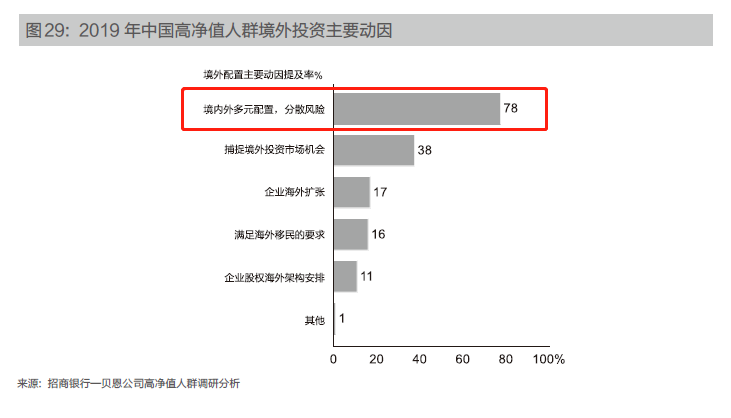

再来说公司评级。目前,国际上公认的金融信用评级机构有标准普尔、穆迪和惠誉这三大公司。三大评级机构的服务较为相似,但在服务范围、信用等级设置及评级标准等方面各有侧重。标准普尔信用等级共分20级,最高等级AAA;穆迪和惠誉评级共分19级,最高等级分别为Aaa和AAA。上述三家评级机构的BBB-/Baa3以下信用等级被认为是不具投资性的。

而香港主要保险公司的财务评级都在AA或者Aa3以上,具体可见下表。

香港保险主要以美元计价,兼有港元、欧元等选择,可满足客户多币种资产配置的需求。客户可通过持有不同货币类型的资产来分散未知的汇率风险。

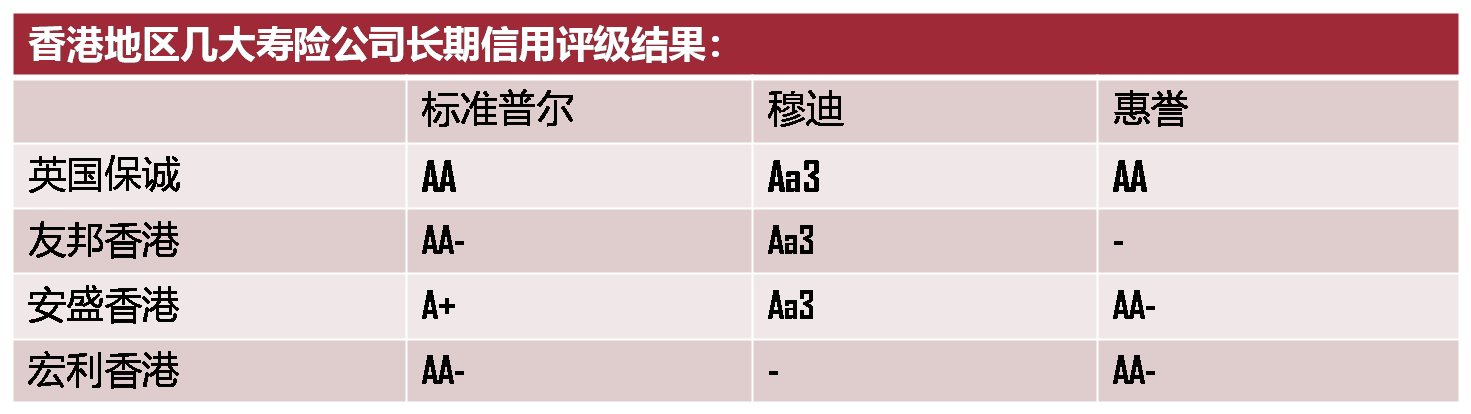

(招商银行2019报告:中国高净值人群境外投资主要动因)

经济上有个著名的理论叫做:不可能三角理论,是指一个国家不可能同时实现资本流动自由,货币政策的独立性和汇率的稳定性。

中国内地,倾向于独立的货币政策以及稳定的汇率政策,而弱化了资本的自由流动性(外汇管制,每人每年5万美元的外汇额度)。

资本天然追逐收益,这也从根本上决定了自由流动对资本的重要性。国家政策倾向上无可厚非,但从家庭财富结构中,家庭财富自由流动是能通过有效安排实现的 。

得益于一国两制,香港延续了资本流动性。在香港的资本可以自由地在世界范围内流动。

香港是跨境的金融中心之一,亦是自由港,方便海外投资,方便海外读书就医生活,可谓进可攻退可守。

同时,在香港的财富受香港法律严格的保护。在有争议的财产纠纷案中,内地法院执行冻结财产是很容易的事情,但在香港,申请财产冻结令的门槛很高,法庭不会轻易批准。

香港市场的主流产品类型为:重疾险、储蓄分红险、人寿保障险、万能险及医疗险。各种类型产品的功能不同,结合其产品具体架构及运营上的优势,可以满足市场多样化的保险需求,实现对资产的多功能规划。

以下详述两种:

总体来说,相对于内地保险,香港的重疾险保费更便宜,预期回报更高,保障范围更广,理赔条款更宽松。比如,同样的保额,香港重疾险保费普遍便宜30%左右,而预期回报更可高出2倍以上。

① 保障疾病种类多,普遍在100种以上,部分更高达170余种疾病。

② 早期重疾、非严重疾病保障,部分更可理赔良性病变。

③ 重疾多重赔付,部分可保障先天性疾病,可给未出生的子女投保。

④ 保费豁免功能强,严重疾病、中症赔付、早期重疾、配偶或父母身故,可获不同程度的保费豁免。

⑤ 分红收益高,部分产品预期IRR高达6%,强制公布分红履行比率,透明度高。

⑥ 流动性强,可做保单贷款,部分产品更可中途提取现金价值,保障与理财兼备。

⑦ 部分产品接受隔代投保,即祖父母帮孙子女投保,掌控财富之余更可把爱传给下一代。

B. 香港储蓄分红险主要特点简述:

总体来说,相对于内地保险,预期收益、资金流动性、受益人及收益方式的设定及财富传承功能,具有非常明显的优势。

① 中长期预期收益高,IRR复利回报高达6.5%以上。分红履行比率强制公布,分红政策相对透明,部分公司和产品将可分配盈余的90%分配给保单持有人。

② 资金流动性强,除了保单贷款,更可以部分提取现金价值,可做教育金,养老金等用途。

③ 除可以变更保单持有人,更可无限次变更被保人,可保障至新被保人终身或128岁,让财富代代相传。

④ 受益金领取方式灵活多样,可最大限度满足投保人的意愿和保障受益人的利益,具备了部分信托功能。比如,a. 受益人可一笔过领取、分期领取及部分一笔过领取、另一部分则分期领取等混合方式领取受益金。b. 一份保单可设定不同受益人,可在不同时间分别领取不同受益金额,即使中途被保人不幸离世,受益人的指定受益金额也可得到保证。

⑤ 可进行多样化的年金转换选择,兼顾退休养老和财富传承需求。

⑥ 可设定第二持有人及保单延续选项,不幸事件发生时,保单可得到有效传承。

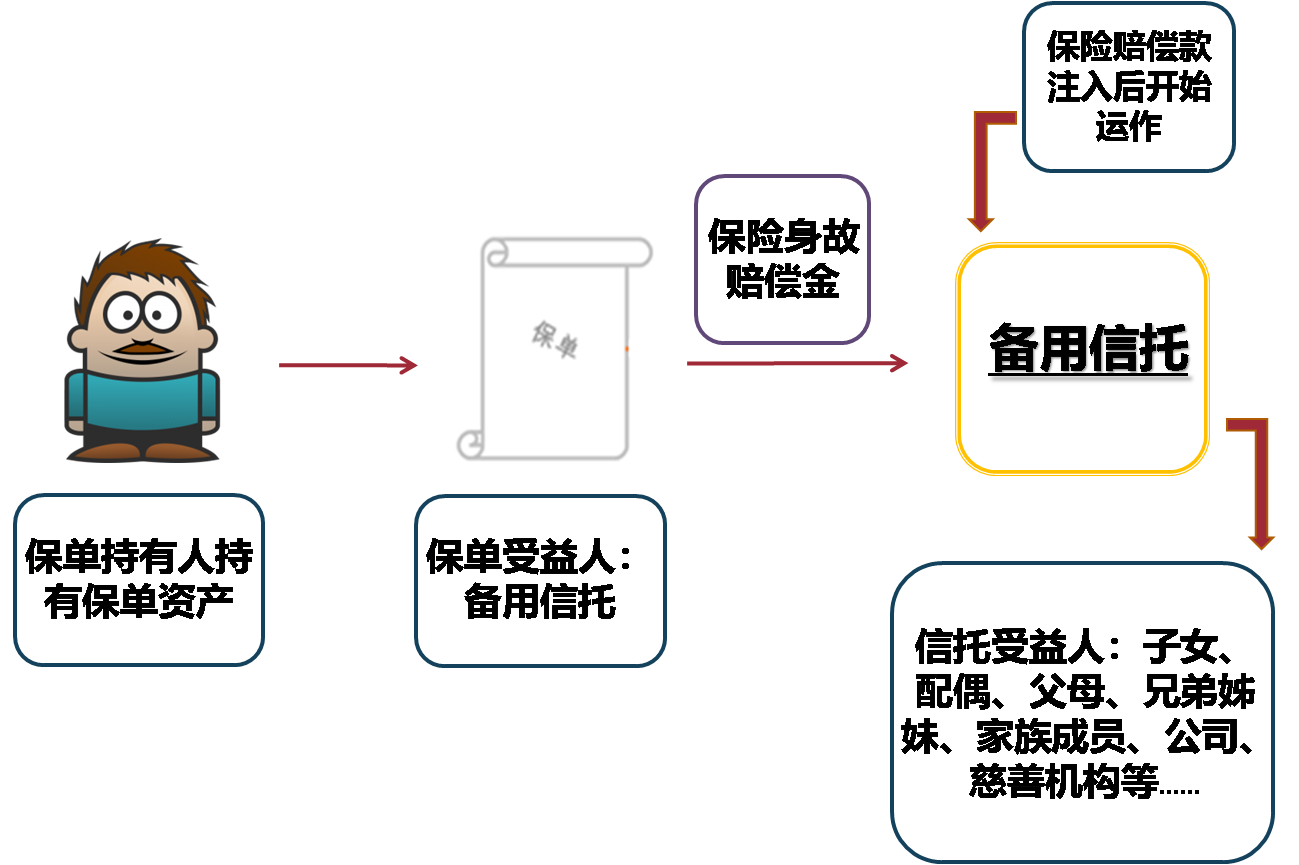

⑦ 可设立保险金信托,让保障更全面。

⑧ 接受隔代投保,让爱与财富代代相传。

(保险+备用信托图解)

保险作为金融工具的一种,具有不可的替代的作用及优势,高净值客户往往通过香港保险进行资产规划。

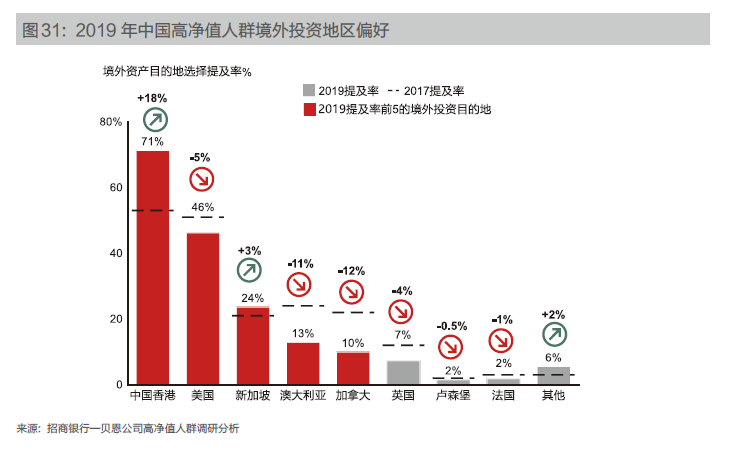

(招商银行2019报告:中国高净值人群境外投资地区偏好,香港居首)

1. 香港保险由于其保险本质、升级功能及地域优势,在财富传承、婚姻规划,企业资产隔离及移民税务方面可以实现更多的可能性,有更大的想象空间;

2. 有境外投资需求又对境外市场不熟悉,高净值客户会偏向于一些“看得懂”的投资品种,保险的结构相对简单,购买流程不复杂,是一种低门槛持有外币资产的方式;

3. 港险产品中长期收益高、风险杠杆高,既可以通过港险完成教育金、养老金的储备,又可以享有一份性价比极高的保障;

4. 保险是一种私密性很高的金融财富,加上跨境因素,一些低调的客户可以低调地通过保险持有金融财富;

5. 由于在健康及财务核保方面的优势,港险“大额保单”门槛相对较低,大额保单在未来可能施行的遗产税/赠与税规划上有不可替代的作用;

6. 香港的法律体系与内地不同,客观来说,如果有在婚姻分割、债务问题等方面有规划需求的客户,港险可以发挥它的作用;

7. 在财富传承方面,港险可转换受保人、身故金领取定制度高,使投保人在生前妥善安排好家族财富的灵活传承;

8. 此外保险金与信托结合使用的趋势也越发明显。客户设立离岸信托,把保险、房产、股票等资产装入信托中,通过这个离岸金融工具,完美地实现财富风险隔离,并有控制权地进行财富传承。

香港法律中的“个人隐私条例”要求所有保险公司对投保人的投保及个人资料绝对保密,所以购买香港保险的隐私问题可以绝对放心。

保险是后路,在春风得意时布好局,才能四面楚歌时有条路。有钱时,钱不值钱;没钱时,人不值钱。

要想让人永远值钱,就必须在您现在有能力的时候,把赚到的钱拿出一部分来规划好不确定的将来。

放在银行的钱和放在保险公司的钱都是您的钱,不同的是:保险规划将赢在未来!让现在有钱的您变成未来值钱的您,人寿保险恰能做到这一点。

提早规划,提早安心,做一个没有后顾之忧的人,才能在事业上真正做到大展拳脚!